企業型確定拠出年金MMPG総合型プラン

WEB会員ログインが必要です。

お申込にはWEB会員ログインが必要です

WEB会員の方は、【こちら】からログインしてください。

まだWEB会員登録がお済みでない方は、【WEB会員新規登録】からご登録ください。

確定拠出年金(401k)について

確定拠出年金(日本版401k)MMPG総合型プランのご案内

確定拠出年金とは、従業員の皆様が自分で育てる年金制度です。

- 今までの企業年金は企業がまとめて運用していましたが、確定拠出年金は従業員の皆様が自分で育てて、持ち運びも出来る公的制度です。

- 毎月決まった額を積み立てていき、その資金をご自身で運用しながら老後の備えができます。

- この制度では様々な税制優遇が受けられ、この制度で運用した際の運用益が非課税になるだけでなく、掛金が所得から控除されたり、受け取り時にも退職所得控除、公的年金控除が使えます。

MMPG総合型プラン

MMPG総合型プランとは

MMPG総合型プランは、ご加入頂ける業種・業態を問いません。

少人数からご加入いただけます

- 最低加入者は、お二人からご加入頂けます。

- 様々な企業が参加できるプランとする事で、運営に関わるコストを抑えることができ、どのような企業でもリーズナブルな価格で運用頂けます。

業種、業態を問いません

- 病院等の職員の多い医療機関様はもちろん、少人数の職員で経営されているクリニック様でもご加入頂けます。

- 職員の採用、離職に苦労されている福祉・介護事業者様にもおすすめです。職員の福利厚生制度を充実させるとともに、法人の社会保険料の適正化等にご活用いただけます。

- 医療機関、福祉・介護事業者様のみならず、全ての業種でご加入いただけるプランです。

確定拠出年金制度のしくみ

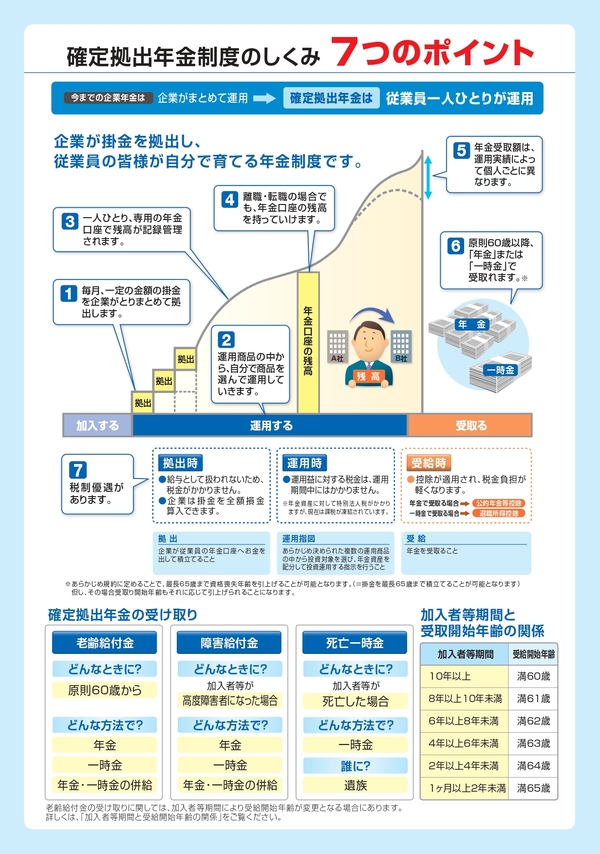

7つのポイント

- 毎月、一定の金額の掛金を企業がとりまとめて拠出します。

-

運用商品の中から、従業員自身で商品を選び運用します。

- 運用商品ラインアップからどれか一つ、または複数を組み合わせて商品を指定できます。

- 運用商品は毎月変えることも可能です。

-

一人ひとり、専用の年金口座で残高が記録管理されます。

- お金がいくら貯まっているか、いつでも確認ができます。

- 離職・転職の場合でも、年金口座の残高を持っていけます。

-

年金受取額は、運用実績によって個人ごとに異なります。

- 運用する商品により、増えていく額が変わります。

- 原則60歳以降、「年金」または「一時金」で受取れます。(※)

- 税制優遇があります。

-

あらかじめ規約に定める事で、最長65歳まで資格喪失年齢を引き上げる事が可能となります。(=掛金を最長65歳まで積立てることが可能となります)

但し、その場合は受取り開始年齢もそれに応じて引上げられることになります。

税制優遇について

拠出時

- 給与として扱われないため、税金がかかりません。

- 企業は掛金を全額損金に算入できます。

運用時

- 運用益に対する税金は、運用期間中にはかかりません。

- お金を増やしていった際に運用益が出た場合、運用益にたいする税金はかかりません。

受給時

- 控除が適用され、税金負担が軽くなります。

受け取り方法

「年金」で受取る場合

-

「公的年金等控除」の適用を受けられます。

- 5年、10年、15年、20年の4パターンから選べます。

「一時金」で受取る場合

- 「退職所得控除」の適用を受けられます。

確定拠出年金の受け取り

確定拠出年金の受け取り方は、大きく分けて3つの方法があります。

老齢給付金として

- どんなときに

-

- 原則60歳から受け取り可能

- 原則60歳以降に給付請求をおこなうことで、積み立てた金額を老齢給付金として受け取れます。 (老齢給付金の受け取りに関しては、加入者等期間により受給開始年齢が変更となる場合があります。)

- どんな方法で

-

- 「年金」、「一時金」、年金・一時金の「併給」で受け取れます。

- 受取方法は「年金方式」で受け取るか、「一時金」として一括で受け取るかを選択できるほか、年金と一時金を組み合わせて(「併給」)受取ることも可能です。

障害給付金として

- どんなときに

- 加入者等が高度障害者(高度障害状態)になった時 ・加入者または加入されていた方が、70歳になる前に政令で定める高度障害となった場合、加入年数に関係なく障害給付金の受給権者となり、障害給付金の支給を請求することができます。(例:身体障害者手帳の一級から三級に該当する場合等)

- どんな方法で

-

- 「年金」、「一時金」、年金・一時金の「併給」で受け取れます。

- 受取方法は「年金方式」で受け取るか、「一時金」として一括で受け取るかを選択できるほか、年金と一時金を組み合わせて(「併給」)受取ることも可能です。

死亡一時金として

- どんなときに

-

- 加入者等が亡くなった時

- 加入者または加入されていた方が亡くなった場合、ご遺族に対して支給されます。

- どんな方法で

-

- 一時金として支払われます。

- ご遺族に対して、「死亡一時金」として一括で支払われます。

加入者等期間と受取開始年齢の関係

通算加入者等期間の長さによって、積み立てた年金資産の受取が可能な年齢が変わってきます。(満60歳から受け取る場合は、10年以上の加入者等期間が必要)

| 加入者等期間 | 受給開始年齢 |

|---|---|

| 10年以上 | 満60歳 |

| 8年以上10年未満 | 満61歳 |

| 6年以上8年未満 | 満62歳 |

| 4年以上6年未満 | 満63歳 |

| 2年以上4年未満 | 満64歳 |

| 1ヶ月以上2年未満 | 満65歳 |

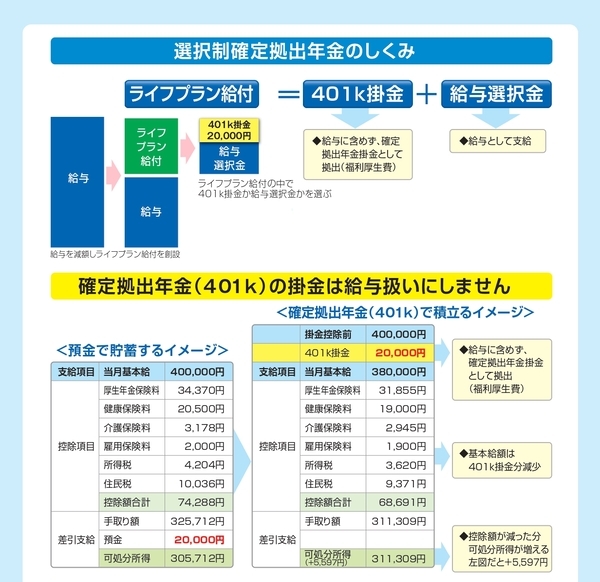

選択制確定拠出年金のしくみ

"選択制"とは、確定拠出年金の制度の一つです。会社が定めた「ライフプラン給付」の中から、従業員自身が確定拠出年金の「401k掛金」として拠出するか、「給与選択金」として受けとるかを"選択"できます。

「ライフプラン給付」=「401k掛金」+「給与選択金」

- 従業員が「401k掛金」を選択すれば、掛金は毎月確定拠出年金口座に入金されます。

- 従業員が「給与選択金」を選択すれば、掛金相当額は給与と一緒に給与口座に入金されます。

確定拠出年金(401k)の掛金は給与扱いにしません

- 「給与選択金」を選択した場合は、給与と同じ扱いになります。

- 「401k掛金」にすると給与とはみなされないので、税金・社会保険料がかからず、掛金額がそのまま確定拠出年金口座に入金されます。

- 運用時、受給時に税制上のメリットが受けられ、効率的に老後の資金準備ができます。

個人型確定拠出年金(iDeCo)と選択制確定拠出年金の違いについて

「個人型確定拠出年金」とは、企業が福利厚生制度として運営するものではなく、個人(自営業者、サラリーマン、OL、専業主婦、公務員等)が、個人の判断で加入する年金制度です。

個人型確定拠出年金制度は税制上のメリットなどでかなり注目されておりますが、「"選択制"確定拠出年金」には"個人型"にはないメリットがあります。

個人型は給与として受け取った金額の中から掛金を拠出し、掛金分を所得控除します。一方で、選択制は掛金を給与に含めず拠出するため、税金の他に社会保険料の標準報酬月額の対象外となります。

企業側にも大きなメリットのある制度ですので、事業主、従業員の双方にメリットのある「選択制確定拠出年金」に注目し、導入する企業が増えてきています。

事業主にとっての導入メリット

- 企業が新たな掛金負担なく導入できます。

- 福利厚生制度を充実できるので、人材確保の強みにできます。

- 掛金は全額、事業主掛金となりますので、全額損金算入が可能です。

従業員からみた"個人型"と"選択制"の主な違い

-

個人型より選択制確定拠出年金の方が、掛金の上限が高く設定でき、多くの積立てができます。

- 自営業の方を除きます。

-

加入手数料や運営管理手数料等は選択制確定拠出年金にすると企業が負担してくれるので、従業員の方は手数料などがかかりません。

- 個人型は、ご自身の負担となります。

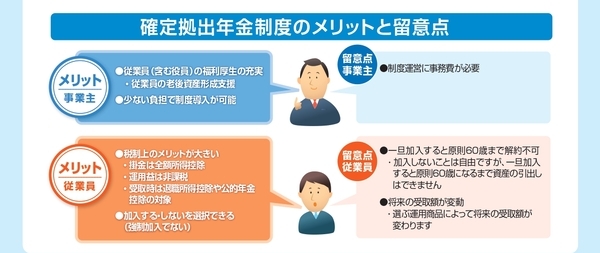

確定拠出年金制度のメリットと留意点

事業主のメリットと留意点

- メリット

-

-

- 従業員(含む役員)福利厚生の充実

- 従業員の老後資産形成を支援し、人財定着や人財採用にもつながります。

-

- 少ない負担で制度導入が可能

- 給与の一部を減額して制度導入が出来るので、少ない負担で制度加入が可能です。

-

- 留意点

-

-

- 制度運営に事務費が必要

- 制度の運営に関して、運営管理手数料や事務手数料などが必要となります。

-

従業員のメリットと留意点

- メリット

-

-

- 税制上のメリットが大きい

-

- 掛金は全額が所得控除の対象になります。

- 運用時の利益が課税対象になりません。

- 受取後は退職所得控除や公的年金控除の対象となります。

-

- 加入する・しないを"選択"できる(強制加入ではない)

- 従業員の意思で、加入するかしないかを“選択”できます。

-

- 留意点

-

-

- 一旦加入すると原則60歳まで解約が不可

- 制度の運営に関して、運営管理手数料や事務手数料などが必要となります。

-

- 将来の受取額が変動

- 選ぶ運用商品によって将来の受取額が変わります。

-

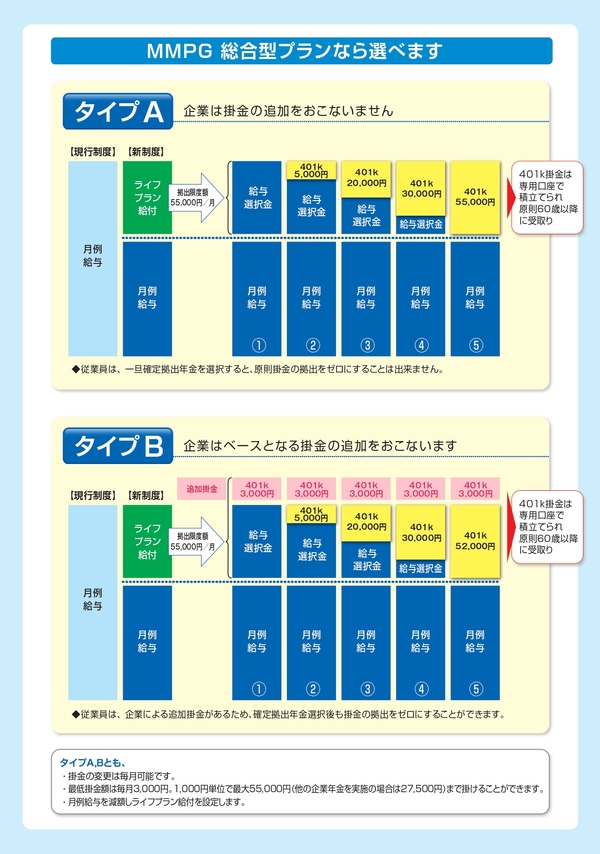

MMPG総合型プランなら選べます

プランA

- 企業は掛金の追加をおこないません

-

企業は掛金の追加をおこなわず、従業員が自身の「ライフプラン給付」の中から、「401k掛金」として拠出するか、「給与選択金」として受けとるかを"選択"します。

- 従業員は、一旦確定拠出年金を選択すると、原則掛金の拠出をゼロにすることは出来ません。

プランB

- 企業はベースとなる掛金の追加をおこないます

-

企業はベースとなる掛金を定めて、「ライフプラン給付」に掛金を追加(「追加掛金」)する事が出来ます。

従業員は「ライフプラン給付」から、「401k掛金」として拠出するか、「給与選択金」として受けとるかを"選択"し、別途、企業による「追加掛金」を積立てられます。- 従業員は、企業による「追加掛金」があるため、確定拠出年金選択後も、掛金の拠出をゼロにすることが出来ます。

プランA、Bとも

- 掛金の変更は毎月可能です。

- 「ライフプラン給付」の月の拠出限度額は、最大55,000円となります。

(他の企業年金を実施している場合は27,500円までとなります。) - 掛金の最低額は毎月3,000円で、1,000円単位で拠出できます。

- 月例給与の一部を減額して、ライフプラン給付を設定します。

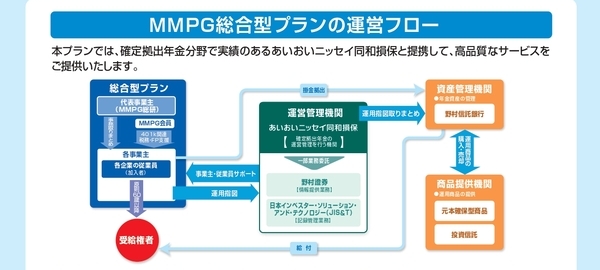

MMPG総合型プラン 運営フロー

MMPG総合型プラン 運営フロー

企業型確定拠出年金の導入をご検討の会員様へ

医歯協提携企業『株式会社エム・エム・ピー・ジー総研』が企業型確定拠出年金にまつわる先生方のお悩みにお応えします。

- メリット・デメリットなど、詳しい説明を聞きたい

- 導入シミュレーションをお願いしたい

- まずは資料請求をしたい etc...

まずはお気軽にお問い合わせください。MMPG総研が皆様の401k導入をバックアップいたします。

- 企業型確定拠出年金を導入するには、「厚生年金に加入している事業主および法人」であることが条件となります。

- お申込み後、株式会社エム・エム・ピー・ジー総研担当者よりご連絡させていただきます。数日お時間を頂戴する場合がございますので、恐れ入りますがご了承願います。